百万医疗险成长白皮书: 下篇

深入分析百万医疗产品经营现状

September 2021Photo: iStock.com/fatido

发表于2021年8月的第一部分着重介绍了与商业医疗险相关的体制改革热点、HDHL百万医疗险市场状况、及风险因素分析(包括销售方式和地区差异分析),本文发布的第二部分会着重介绍风险分析涉及理赔原因、就医行为、和新冠对商保公司医疗险的影响。

百万中端医疗理赔原因分析

不同的医疗保险产品会有对应不同的疾病谱(即理赔原因),其中对理赔疾病谱影响最大的原因之一就是免赔额的设计了。0免赔额医疗险和高免赔额医疗险的差异最大,下图对比了一款0免赔额产品和一款高免赔额(1万)医疗产品的理赔疾病谱,不难发现在恶性肿瘤理赔件数占比上出现了巨大差异,体现了百万中端医疗产品理赔费用的厚尾分布特点。

图一:百万医疗理赔原因分析

数据源:国内部分公司产品经验

高免赔百万中端医疗产品的免赔额虽然均为1万元人民币,但仍有两种设计,我们称之为“绝对免赔额”和“相对免赔额”。所谓绝对免赔额是指理赔时不论从社保获得了多少的报销金额,依然要扣除固定额度的免赔额(即1万元);而相对免赔额是指从社保获得的理赔额可以抵扣一部分免赔额,也就是说理赔时要扣除的免赔额额度是变化的,如果从社保获得的理赔额度超过了基础免赔额,那么理赔时就不用再扣除免赔额了。一般来说1万相对免赔额的医疗产品的人均成本相当于2000元左右绝对免赔额的产品。下图展示了两种免赔额设计下的理赔疾病谱分布:

图二:绝对免赔额形态下的理赔金额的疾病谱分布

数据源:国内部分公司产品经验

图三:相对免赔额形态下的理赔金额的疾病谱分布

数据源:国内部分公司产品经验

从图上不难看出,相对免赔额医疗产品的恶性肿瘤理赔件数占比远低于绝对免赔额,与之前0免赔和高免赔产品对比结论保持了一致性。另外绝对免赔额产品的理赔疾病对应的人均总医疗费用平均要高于相对免赔额产品,即绝对免赔额的理赔原因要比相对免赔额更严重。

恶性肿瘤是高免赔额医疗产品的主要理赔原因,同时也是导致该产品持续理赔率增长的主要原因之一。持续理赔率越高,后续保单年度的发生率也会显著增加,另外恶性肿瘤患者占比越高,人均理赔成本也会有所提高,综合来说最终导致人均净成本不断增长。观察多家保险公司经验数据发现,第一保单年度,发生理赔的人中恶性肿瘤患者占比约20%-25%,到了第二保单年度就增长至27%-30%,第三保单年度增长至33%-35%。

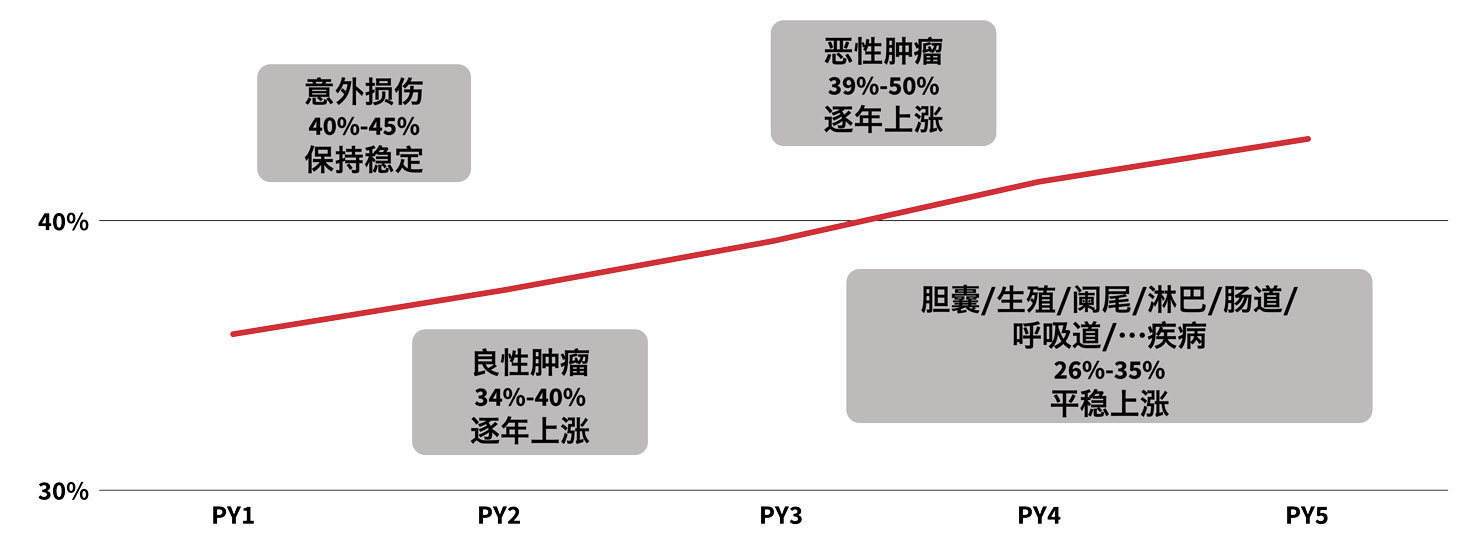

从百万中端医疗理赔中发现社保保障的侧重点

通常地,百万中端医疗的理赔金额等于总医疗费用扣减社保报销额度以及免赔额后剩余医疗费用。百万中端医疗的理赔金额占总医疗费用的比例体现了该产品的保障程度 (i.e., protection value),这个比例越高说明百万中端医疗产品起到的保障作用越大。整体来说这个比例在30%-40%之间,不同保单年度以及不同理赔原因也会呈现不同的规律。随着保单年度的推移,该比例呈现递增的趋势,也就是说该产品持有的时间越长,protection value 越大。另外还可以发现因意外和恶性肿瘤导致的理赔中,该比例显著高于平均值,即百万中端医疗产品对于意外事故和恶性肿瘤的protection value最高,言外之意社保对于意外及恶性肿瘤的保障是相对不足的。这个也跟社保的设计原则相吻合,社保的特点是“重疾病,轻意外”以及“保基本,可持续”,在基金可持续性限制下,社保很难对大额医疗费用提供与基本治疗相一致的报销比例。这也是百万中端医疗产品如此受欢迎的主要原因之一。

图四:百万医疗理赔金额占原始账单金额的比例

数据源:国内多家公司产品经验

百万中端医疗患者的就医行为分析

一般地,就医行为受医疗可及性,家庭财富状况,疾病状况等因素影响较大。对于拥有百万中端医疗保障的患者来说,对大额住院医疗费用的顾虑将大幅度降低。在相同的医疗可及性以及疾病状况情况下,拥有百万中端医疗保障的患者相比仅仅拥有社保的患者来说,更愿意也更有条件选择优质医院以及治疗方式进行就诊。

图五:不同等级医院的就诊选择占比

数据源:国内多家保险产品经验以及国家医保局数据

如图所示,拥有百万中端医疗保障的患者选择三级医院就诊的比例为79%,远高于仅仅拥有社保的患者。一方面是因为百万中端医疗的高免赔导致能够达到理赔标准的疾病相对严重(如上第3部分已经进行了分析),而在中国治疗严重疾病的医疗资源基本上集中在了三级医院,所以导致该比例偏高。另一方面也是因为百万医疗产品解决了患者就医对高额医疗费用的担忧,这些患者更倾向于选择优质医院就诊。

另外拥有百万中端医疗的患者次均住院费用也远高于仅仅拥有社保的患者,原因与前述解释相似。

图六:不同等级医院的平均次均住院费用

数据源:国内多家保险产品经验以及国家医保局数据

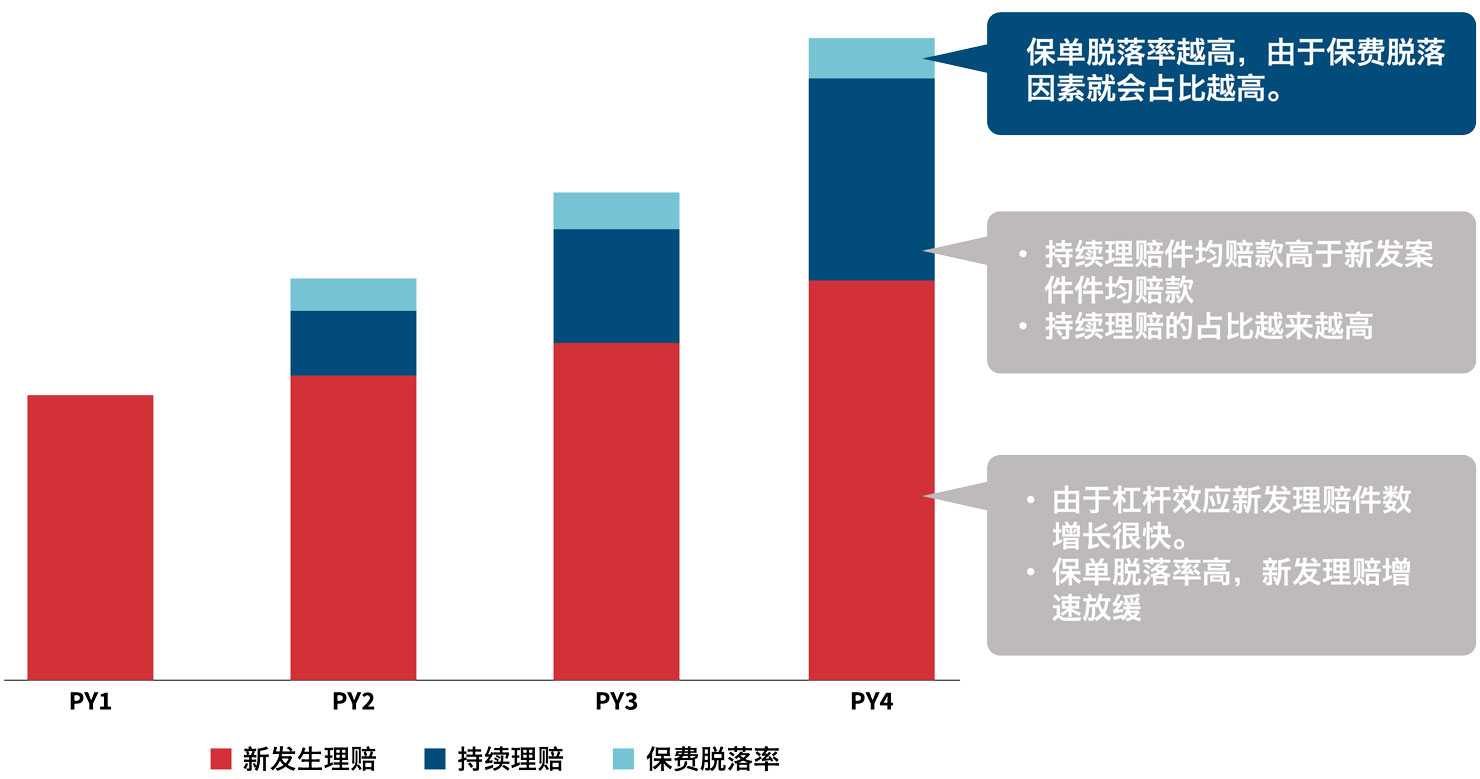

百万中端医疗人均成本增长趋势研究

谈论医疗险的成本增长,不可回避的话题就是医疗通胀。然而医疗通胀就类似于金融产品里的利率,不同的产品对应的医疗通胀也不同。广义的医疗通胀概念一般包括发生率上涨和医疗费用成本的上涨。根据相关研究,中国整体的医疗通胀在6%-8%之间,然而针对百万中端医疗产品,我们用该比例就会明显低估其人均净成本的增长率。

医疗通胀概念容易给人造成混淆,为了更清楚地与整体医疗通胀有所区别,在此我们用人均成本增长率(trend)来表示百万中端医疗产品人均风险成本随着时间推移的增长率。另外还需要明确的一点是人均成本增长率又需要区别不同年度新单的人均成本增长率还是有效保单的续保年度人均成本增长率。本篇文章将聚焦在有效保单的续保年度的人均成本增长率分析上。

有效保单的续保年度人均成本增长基本上由三部分组成:新发病患者的理赔,上年已发病患者的持续理赔和健康体保单脱落导致的保费规模降低。

图七:人均医疗成本增长因素分析

数据源:国内多家保险公司产品经验

从上图可以看出构成人均成本增长的三个原因中,持续理赔是主要原因,这也跟前面对理赔原因分析时的结论相吻合,百万中端医疗的理赔原因相对较为严重,持续理赔的概率也会很高,比如恶性肿瘤患者的持续理赔率可以高达60%。

由于续保保单的平均年龄增长以及高免赔额引起的杠杆效应,也会导致新发病患者的理赔金额占比也在持续走高。

另外如果百万中端医疗产品业务的继续率管理不好的话,大量的健康体选择性脱落也会引起续保保单的费率不足,从而导致整体赔付率的提升。

基于如上思路进行分析,观察整个行业的大部分百万中端医疗产品发现,前三个保单年度人均成本增长率平均落在30%左右,但不同产品之间的人均成本增长率差距巨大,最小的增长率可以在20%左右,而最高的增长率可以达到80%甚至翻倍。为了更好地去理解不同产品之间人均成本增长率的差异,本文将更加具体地分析医疗险赔付率的影响因素,以期找到答案。

数据源:国内59家保险公司公开年度理赔报告

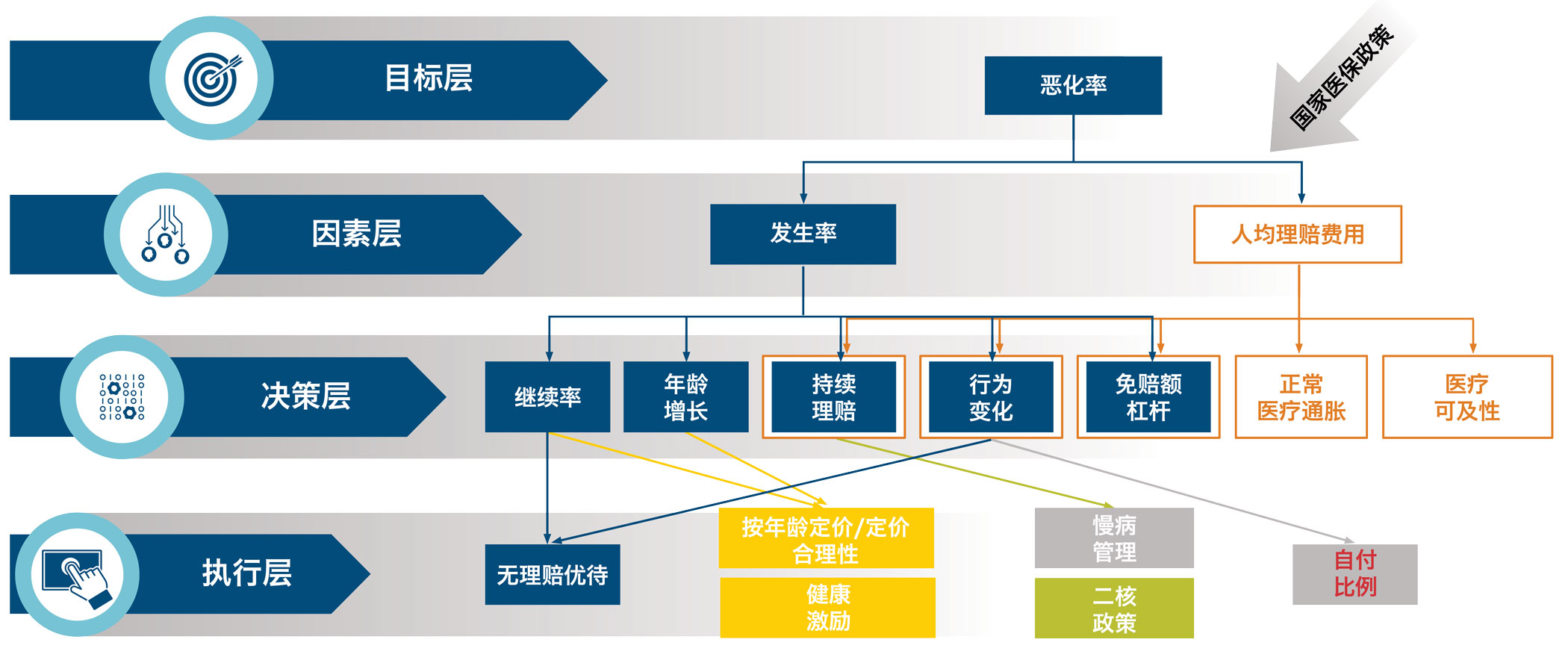

对于百万中端医疗产品来说,赔付率一般由三大主要因子决定,即产品价格水平、保障责任使用率以及次均理赔成本。这三大因子受继续率、免赔额设计、持续理赔率、就医行为改变、整体人群平均年龄增加、整体医疗通胀率以及医疗可及性的影响。

我们都知道,继续率管理是保险公司的一项重要管理指标,该指标也确实对赔付率影响极大,选择性脱落可以显著地提升保障责任使用率,进而影响赔付率。当一个产品进入一个持续性地选择性脱落阶段,可能就会产生医疗险最忌惮的“死亡螺旋”区域,也就是劣币驱逐良币的现象。根据数据研究发现,保单继续率在一个相对较窄的区间范围内(比如70%以上),对赔付率的影响是线性的,也就是可以简单地理解为脱落率增长5%,会导致赔付率至少上涨5个百分点。而当保单继续率显著低于该水平时,对赔付率的影响将会比线性影响大的多。

免赔额设计是影响产品保障责任使用率的关键指标之一,免赔额越高,产品使用率就越低。但较高的免赔额又会引起使用率的杠杆效应,即高免赔额会导致使用率的增长速度远高于全部人群的增长速度。举例来说:假设免赔额100元,有三名患者,他们的医疗费用分别是110元,95元和70元。如果忽略社保的影响,今年达到理赔标准的患者只有一名,且理赔款是10元。假设医疗通胀率是10%,那么第二年同样的三名患者,他们的医疗费用分别会增长至121元,104.5元和77元。同样在忽略社保的影响情况下,会有两名患者达到理赔标准,且赔款分别为21元和4.5元。在这种情况下,我们不难发现产品使用率(即理赔率)增长了100%,远高于10%的医疗通胀,这种现象我们称之为“免赔额杠杆效应”。

如前述分析,持续理赔率是百万中端医疗人均成本上涨的主要原因之一,主要是因为百万中端高免赔额的设计,一般只有相对较严重的疾病和意外方可达到理赔标准,而这些疾病或意外的持续就诊率非常高,从而导致百万中端医疗产品的持续理赔率非常高。如恶性肿瘤患者的持续理赔率可以高达60%。

同理,就医行为也是百万中端医疗人均成本上涨的另一主因,持有百万中端医疗保障的患者会更倾向于选择优质的医疗资源和昂贵的治疗方式,甚至出现医疗滥用的风险。比如某保险公司在产品升级过程中增加了质子重离子治疗责任后,某甲状腺癌患者在做完切除手术后仍然选择了质子重离子治疗,在医学上该治疗属于非医疗必需的治疗,但实务中依然进行了100%的赔付,这一非医疗必须的治疗导致百万中端医疗产品额外赔付了超30万人民币。

费率厘定不合理也会成为导致赔付率额外上升的原因之一。如之前所述,保险公司受到市场竞争和渠道要求等影响,对于不同年龄段之间的客户采取了不同的定价策略,一般地高龄段客户(50岁以上)的定价策略相比其他年龄段要激进一些,这就导致高龄段保单的赔付率显著高于低龄段。随时间推移当整个保单的平均年龄增加时,虽然保费是按照年龄段增长的,但由于不同年龄段保单定价策略的不同依然会带来整体赔付率的额外上涨。另外,目前大部分的百万中端医疗产品均是按5岁一档定价,即每档费率里即使年龄增加,费率依然不变。但实际上年龄上涨一岁会导致人均成本平均上涨5%,所以按照年龄段定价的策略也会导致赔付率的额外上涨。

国家政策与疫情影响

如上分析均是围绕百万中端医疗的微观层面进行的,然而商业医疗保险的运营不能离开国家宏观层面政策影响以及虽然低频但影响面极广的一些突发事件,比如新冠疫情等的影响。

从大的层面来说,健康中国2030的主题之一是侧重健康预防,而非治疗。国家整体预防水平提升了,显然是对国民整体医疗费用是源头上进行的控制。越来越多的健康筛查被推广,甚至纳入医保报销范围,能够做到早发现早治疗。再进一步来说,近年来国家医保局为了保持医保基金的可持续性也做出了很多战略性调整,比如前面提到的带量采购以及未来的DRGs管理。这些手段也会间接地影响到百万中端医疗的长期理赔趋势。

然而凡事都会有两面性,国家医保政策调整的整体趋势还是要以满足医保的基本运行为前提,即保基本,可持续和广覆盖。职工医保的个账改革本质上也在通过对制度设计的调整来提升医保在普通门诊领域的保障深度,优化保基本的原则,这一点长期来看,倒是为商保推广门诊保障提供了理论基础。另外从国外经验来看,DRGs管理的推行虽然在前期可以帮助医保降低一部分支出,但长期来看并不能抑制医疗费用的上涨趋势。

2020年新冠疫情席卷全球,对各国的医疗支出造成了不同程度的影响。中国政府对于新冠确诊患者的治疗也采取了积极的应对措施,并及时将新冠治疗费用纳入医保报销范围。截止到2020年7月19日,社保共计为13.6万确诊或疑似病例进行了报销。2020年全年累计结算新冠患者医疗费用28.4亿元,其中医保基金支付16.3亿元,医保报销比例达到57.4%,剩余医疗费用大部分由政府其他部门承担,患者的实际支付金额非常小。

59家保险公司发布了2020年公司理赔报告,其中涉及新冠理赔金额约2.15亿人民币,该金额约占社保新冠支出总金额的13.2%左右,商保人均理赔金额约41000人民币。保险公司新冠理赔案例中,大部分理赔金额是来自寿险公司提供给医护人员的新冠保障,也有部分是来自重疾产品。但这两者都不是用于保障医疗费用的医疗险,都是重疾或身故的一次性给付类保险产品。

图九:新冠相关的理赔汇总

| 59个保险公司2020年公开理赔报告 | 人民币 |

| 总理赔金额 | 2.15亿 |

| 总案件数 | 5,236 |

| 件均理赔金额 | 4.1万 |

| 医护人员理赔金额 | 9.1千万 |

| 医护人员理赔案件数 | 2,042 |

| 件均理赔金额 | 4.5万 |

| 其他商业保险理赔金额 | 1.24亿 |

| 其他商业保险理赔案件数 | 3,194 |

| 件均理赔金额 | 3.9万 |

数据源:国内59家保险公司公开年度理赔报告

在监管新规下,中国商业医疗险保障长期化将成为未来的趋势,保险公司应该重视医疗成本的增长趋势,基于当前及未来的经验不断优化管控手段,我们可以预期中国的商业医疗保险管理也将会步入精细化管理时代。

特别鸣谢以下成员对本文的巨大贡献

王晖女士,法再北分定价精算师(常馨,丁晓宇,马樱菲,盛雪,张腾)及法再北分其他参与其中的经验分析精算师和市场精算师。

以上陈述及评论仅为作者个人观点,不代表北美精算师协会(SOA)或其相关雇主言论和观点。

Copyright © 2021 by the Society of Actuaries, Chicago, Illinois.