气候变化压力测试中国保险业实施建议

(下篇)

基于国际相关实践的研究

August 2022气候变化已经成为全球性挑战。减缓气候变化问题,构建绿色未来,保险业应当发挥重要作用。具体来说,负债端保险产品为各行各业可持续发展和探索低碳节能技术创新保驾护航,资产端保险资金体量大、期限长,可有力支持实体经济绿色创新发展和转型升级。围绕气候变化问题,相关信息披露指引要求也逐渐变得严格。在新的监管要求下,保险业如何更好地做好相关披露,气候变化风险资产负债管理和压力测试给保险公司提供了有力的分析和决策工具。

本文是讨论全球气候变化问题的下篇。上篇总结了全球气候变化风险问题和国际经验。基于此,下篇将进一步探索中国保险业开展气候变化风险压力测试的思路与方法,从而助力中国保险业的绿色可持续发展。

中国保险业开展气候变化风险压力测试的技术探讨

气候变化风险对保险行业影响的传导路径分析

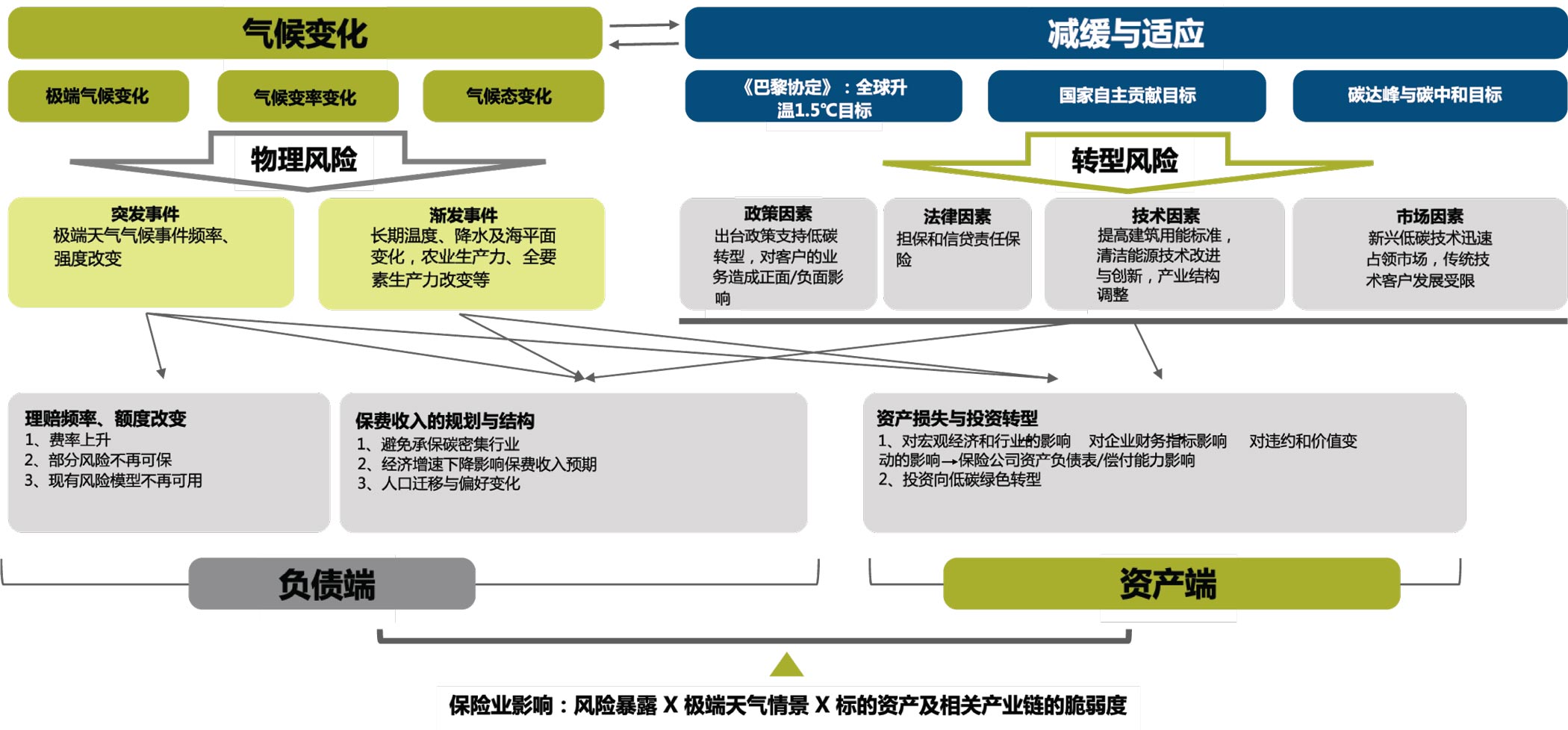

全球范围内关于气候变化风险对保险行业的影响已经有较系统的探讨。其影响的主要途径分为两条,“物理”和“转型”风险。其中物理风险又分为“急性”和“慢性”风险;而转型风险则根据风险对经济社会所带来的不同类型的变化分类,主要包括政策、法律、技术及市场等。

物理风险和转型风险会传导至保险公司的资产端和负债端。结合国内外保险业开展气候变化风险压力测试的实践经验,我们将保险业传导路径总结如下图。从国际保险业测试经验看,物理风险被普遍关注,其次为转型风险。

中国保险业开展气候变化风险压力测试的情景设置框架与原则

根据国际气候变化风险压力测试的情景设置方案,我们认为,中国保险业开展气候变化风险压力测试的情景设置宜重点考虑如下原则。

- 与全球气候变化和减排政策情景框架一致。IPCC已制定了详细的气候变化与共享社会经济路径1情景(详见图2)。使用统一的总体框架将符合地球气候系统变化的一般规律,也便于将中国的分析结果与国际研究开展对比,丰富全球的成果体系。

- 耦合全球气候变化情景与我国自然气候条件和能源转型路径情景。气候变化情景与各地区自然地理情况、人口和经济增长模式密切相关,气候变化影响和气候变化减缓与适应之间存在互馈关系。在IPCC AR6的框架下,代表气候变化的典型浓度路径(RCP)和代表人口与社会经济增长的共享社会经济路径(SSP)是耦合的(图2第1列),这也为相关情景的设置确定了基本框架。近年来,已有学者开展SSPs在中国的发展和应用,关注气候要素变化、人口与社会经济系统以及预估未来的影响和风险。但目前的研究大多未能评估气候变化风险向不同行业部门产生的级联影响,并揭示影响的区域和城乡差异。因此,须协调和统一地设置相关情景。

- 抓住中国市场的关键风险因素。在中国面临的物理风险方面,与气候变化相关的气象灾害直接经济损失中(2004–2018),暴雨洪涝导致的经济损失占所有因灾直接经济损失的比重最大(占比38%),其次分别为干旱(24%)和台风(20%)。2 转型风险方面,结合我国最新的“双碳”目标设计的能源转型路径将会影响高碳行业及绿色产业链上下游相关行业未来的表现,进而影响与其有投融资关系的保险业资产端和有承保关系的保险业负债端。

图2:IPCC五种排放情景下中长期增温估计

| 情景 | 短期

2021–2040 |

中期

2041–2060 |

长期

2081–2100 |

|||

| 最优 (C) | 可能的范围 (C) | 最优 (C) | 可能的范围 (C) | 最优 (C) | 可能的范围 (C) | |

| SSP1-1.9 | 1.5 | 1.2~1.7 | 1.6 | 1.2~2.0 | 1.4 | 1.0~1.8 |

| SSP1-2.6 | 1.5 | 1.2~1.8 | 1.7 | 1.3~2.2 | 1.8 | 1.3~2.4 |

| SSP2-4.5 | 1.5 | 1.2~1.8 | 2.0 | 1.6~2.5 | 2.7 | 2.1~3.5 |

| SSP3-7.0 | 1.5 | 1.2~1.8 | 2.1 | 1.7~2.6 | 3.6 | 2.8~4.6 |

| SSP5-8.5 | 1.6 | 1.3~1.9 | 2.4 | 1.9~3.0 | 4.4 | 3.3~5.7 |

来源:IPCC第六次评估报告(第一工作组)

气候变化风险及相关的经济影响对保险公司的传导影响分析方法和工具

物理和转型风险情景下保险公司负债端的分析方法和工具

对于财产险公司,物理风险对其负债端的影响比较大。财产险公司需要评估,气候变化是否已经被考虑在费率、风险管理以及索赔经验分析中。物理风险的压力测试模型的构建通常以巨灾模型为基础,将一些气候变化情景整合进巨灾模型。

由物理风险导致的极端天气气候事件频率和强度的变化,结合转型风险情景中被保险标的面临气候变化风险的缓释措施,意味着保险赔付频率和程度的变化,原有百年一遇事件可能在2050年时变得只有五十年一遇。相应的,精算公平保费将不再“公平”。保险行业依赖的巨灾风险模型也需要对此进行调整——单纯依靠历史事件统计规律的建模方式将难以抓住气候变化的潜在影响。气候变化导致的宏观经济增速降低将可能拉低保费收入增长预期。

产险业一般从发生频率和损失程度来评估巨灾风险。气候变化不仅影响这两个维度,还引入了新的维度:时间。缓慢平稳的气候变化会为人类社会适应变化和采取措施,赢得更多的时间,从而提高全系统应对气候变化风险的韧性。以巨灾模型为基础的气候物理风险模型可以分为四大模块:

- 致灾因子模块,可以基于现实参数和历史数据,模拟可能发生的事件场景,其中的参数可以包括某事件特定的强度或大小、位置或路径以及发生的概率等。在不同的地域,致灾事件发生的概率和造成的损失会有区别,巨灾模型中也会对处于危险地域中的危险程度进行评估;

- 易损性模块,其量化了被保险标的风险暴露在风险事件中会造成的预期损失;

- 风险暴露模块,需要考虑城市化、经济发展和人口结构等多因素的复合影响;

- 金融模块,结合易损性模块和风险暴露模块的结果,进行风险评估,为企业后续决定采取何种措施降低相关风险提供重要依据。

物理风险对人身险负债端业务的影响相较于财产险公司不算太显著。短期内,物理风险对人身险公司的影响很小,但长期来看,随着温度的升高,一些疾病的发病率从而上升,如心血管和呼吸疾病等。对于费率固定的存量健康险业务保单,此类风险尤为显著。通过压力测试来设置温度上升情景,并预测未来赔付情况,保险公司可提早研究解决方案。

物理和转型风险情景下保险公司资产端的分析方法和工具

对于投资业务,首先是分析气候情景下社会经济系统的变化对投资资产的影响,这些变化以一些量化指标(如能源价格、能源需求、碳价、土地利用等)的形式作为底层模型的输出。目前金融行业常见的底层模型可分为三类:特定行业模型、宏观经济模型、综合评估模型。保险公司在构建转型风险模型时可以直接使用已有的底层模型,然后利用这些模型输出的社会经济变量来进一步评估对各行业(特别是高碳行业)企业财务状况关键驱动因素(如收入、成本、资本支出等)的影响。

参考NGFS于2020年发布的《环境风险分析方法案例研究》等国际文献,可以采用一些量化方法来分析转型风险对保险公司资产配置和大类资产的影响。保险公司可以根据公司实际情况建立气候变化风险相关投资研究和资产配置体系,将气候变化风险压力测试相关指标纳入投资决策标准和大类资产配置模型,从而减少对高碳排放和低减排转型能力标的组合敞口配置,选择较高转型能力标的或通过尽责管理促使较低转型能力标的向低碳方向转型,在不影响投资组合收益的情况下最小化组合的碳风险。

气候变化风险压力测试助力中国保险业绿色可持续发展

气候变化风险压力测试支持保险公司加强负债端气候变化风险管理与产品创新

基于气候变化风险压力测试的分析过程和结果,保险公司可以从多个方面加强负债端应对气候变化风险变化的管理措施,并发掘创新产品的机会:

- 评估各类业务由于气候变化对风险敞口的影响,尤其是对农险、财产险以及环境保护责任有关的业务。

- 基于地理区域气候变化情景制定相对应的业务管理规则。

- 优化再保险方案。

- 对面临气候变化风险的业务适当地调整保险费率、优化定价。

- 对气候变化风险较大的承保标的保单续保规则进行相对应调整。

- 新业务承保时增加气候变化风险考虑维度,结合公司发展战略,多样化承保标的所在区域。

气候变化风险压力测试支持保险公司优化资产配置

保险公司可以通过气候变化风险压力测试设置气候情景参数和相应的宏观情景参数,识别保险公司资产端的气候变化风险,实现气候模型结果与现有资产配置和资产负债管理模型的有机整合。

具体来看,保险公司在资产配置和资产负债管理模型中需要分析各大类资产的收益和风险特性,考虑监管政策约束和资产约束,确定资产在持有期间或计划范围的预期回报率和风险。公司可以基于气候变化风险对大类资产的影响分析和研究,考虑在原有的大类资产预期回报率和风险参数中加入气候变化风险压力影响。在对回报率和风险做出估计后,运用优化技术找出在每一个风险水平上能提供最高回报率的投资组合,最后可以根据目标选择投资备选方案。

在投资组合层面,碳足迹指标提供了与给定投资组合相关的温室效应气体排放评估,有助于指示投资如何受到未来气候变化风险的影响。保险公司作为投资者,在评估企业持有资产的风险时,关注持有资产WACI表现情况,有利于及时调整资产配置,投资新能源、低碳环保产业等WACI较低的产业,减少投资组合的风险。公司也可以在现有模型中增加设置投资组合层面的WACI约束值,从而达到优化资产组合碳风险的目的。

建议监管或行业组织推动气候变化风险压力测试规则制定,助力中国保险业绿色可持续发展

气候变化风险是保险业中长期面临的最重要的系统性风险,有可能会深刻影响保险公司资产端和负债端业务的绿色可持续发展方向,必须站在行业的高度推动制度性建设。建议中国保险监管机构和行业组织等机构,借鉴国际保险业和国内银行业开展气候变化风险压力测试的经验,组织行业和相关专家的力量研究并形成针对中国保险业的气候变化风险压力测试方法和规则。具体的举措包括但不限于:

- 进一步梳理气候变化风险影响中国保险业的传导路径、识别关键风险,确立分析框架。

- 设定针对中国气候与经济社会特点的气候风险压力情景。

- 开发中国保险业气候风险压力测试量化模型工具,制定相关数据标准等。

- 推动保险业逐步实施基于气候变化风险压力测试的信息披露、资产与负债优化转型策略等。

保险业积极探索开展气候变化和环境风险情景分析和压力测试的研究,能够促进相关风险建模方法的不断优化、相关数据质量的不断提升,使其能够真正为保险公司资产端和负债端业务的长期可持续发展提供前瞻性、实质性的指导。

以上陈述及评论仅为作者个人观点,不代表北美精算师协会(SOA)或其相关雇主言论和观点。

笔记:

1. 共享社会经济路径(Shared Socioeconomic Pathways,SSPs)是IPCC于2010年推出的描述全球社会经济发展情景的有力工具,该情景在典型浓度路径(RCPs)情景基础上发展而来,用于定量描述气候变化与社会经济发展路径之间的关系,反映未来社会面临的气候变化适应和减缓挑战。目前共有5个典型路径,分别是SSP1 (Sustainability,可持续路径)、SSP2 (Middle of the Road,中间路径)、SSP3 (Regional Rivalry,区域竞争路径)、SSP4 (Inequality,不均衡路径)和SSP5 (Fossil-fueled Development,化石燃料为主发展路径)。

2. 参考《中国气象灾害年鉴》计算得出。

Copyright © 2022 by the Society of Actuaries, Chicago, Illinois.